La importancia del balance de situación

El balance de situación y su importancia

El balance de situación sirve de base para tomar decisiones de futuro. Es decir, refleja el estado patrimonial de tu empresa y te orienta en cómo invertir tus recursos y si tienes recursos suficientes para invertir.

El balance de situación (o balance contable o general) es uno de los pilares básicos de la situación financiera de una empresa. Para algunos, es incluso el pilar esencial, pues muestra la situación patrimonial de una empresa en un momento determinado.

En ocasiones se compara el balance de situación con una fotografía o una radiografía de la empresa. Se trata de destacar el aspecto pasajero de una entidad. Es decir, lo que refleja el balance de situación vale por el momento concreto en que fue hecho.

Si el balance de situación se hace a fecha de 31 de diciembre a la hora del cierre de las operaciones de la jornada, al día siguiente, con la primera transacción mercantil (como una compra o una venta), el balance de situación cambia inmediatamente. Hay que tener en cuenta esa nueva operación.

¿Qué es el balance de situación?

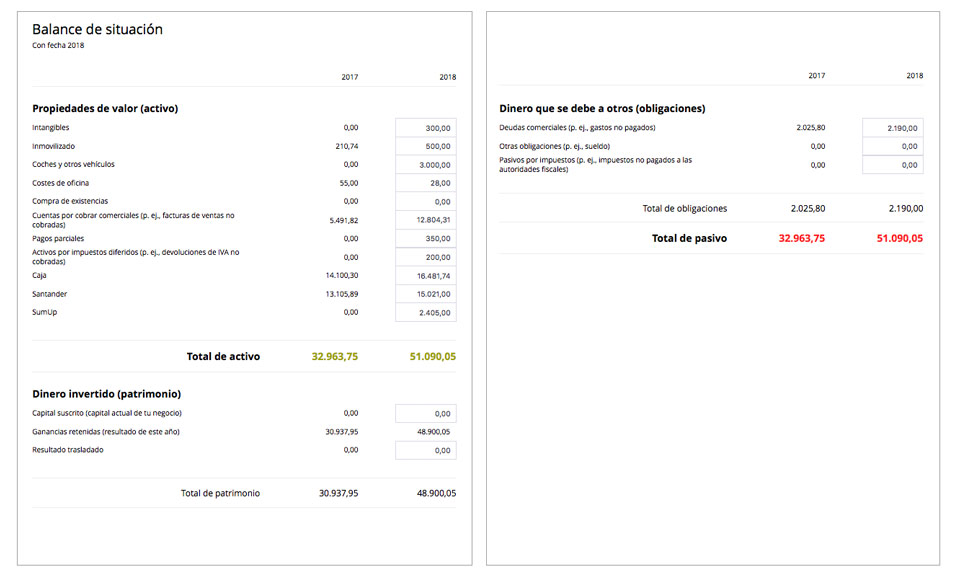

El balance de situación es un documento o informe financiero que muestra los activos, los pasivos y el patrimonio neto con que cuenta tu empresa en un momento específico.

El activo muestra los medios económicos que dispones para realizar tu actividad. Es decir, muestra el conjunto de usos de fondos de tu empresa y cómo se están usando.

El pasivo y el patrimonio neto muestran los medios financieros con los que cuenta tu empresa. En otras palabras: el origen de los fondos con los que cuentas para financiarte. Según el Plan de Contabilidad General, aprobado en 2007, el pasivo y el patrimonio neto han de constar por separado.

El activo siempre tiene que sumar lo mismo que el pasivo y el patrimonio neto. De lo contrario, hemos hecho algo mal.

Activo = Patrimonio neto + Pasivo

¿Por qué ha de dar lo mismo? Porque el dinero no puede desaparecer sin más ni salir de la nada. Todo lo que se adquiere, por ejemplo, en préstamos (pasivos) debe estar invertido en algo (activos); y todo el dinero invertido (activos) debe provenir de alguna parte (pasivos).

¿Para qué sirve el balance de situación?

El balance de situación, al compararlo con el que hemos hecho en meses o años anteriores, te permite observar cómo ha evolucionado la estructura patrimonial de tu empresa. Por eso te recomendamos actualizarlo de forma anual.

El balance de situación te sirve de base para tomar decisiones de futuro. Es decir, para saber cómo invertir tus recursos y si tienes recursos suficientes para invertir.

Más concretamente: con el balance de situación puedes valorar la riqueza que posee tu negocio; conocer tu patrimonio acumulado; analizar las inversiones que has realizado y los niveles de endeudamiento; determinar tus necesidades de capital de trabajo (dinero para pagar las nóminas, la renta, la luz, el teléfono, etc.).

En definitiva, el balance de situación sirve para saber si tu empresa tiene una estructura sólida o no.

La importancia del balance de situación

El balance de situación, como ya hemos mencionado más arriba, se asemeja a una radiografía. En este caso, se trata de la radiografía del esqueleto de tu empresa. El balance de situación te proporciona información sobre la estructura de activos y pasivos:

- Te indica la liquidez de los activos, esto es, la posibilidad de convertirlos en dinero a corto plazo (en menos de un año);

- Te muestra la calidad de los pasivos, es decir, el periodo de vencimiento de tus deudas y obligaciones. Este puede ser a largo plazo (más de un año) o a corto plazo (menos de un año).

Por ejemplo, una mala situación financiera para tu empresa sería aquella en que dispones de muchos pasivos que vencen a corto plazo y poca liquidez en tus activos. Como no puedes transformar fácilmente tus activos en dinero a corto plazo, tu empresa dispone de menos dinero para afrontar el vencimiento de tus deudas a corto plazo.

Esta situación es muy común, por cierto, en momentos de crisis económicas.

Como el balance de situación es un documento público que muestra tu empresa al desnudo, su importancia radica, entre otras cosas, en captar inversores potenciales. O en disuadirlos si tu negocio se encuentra en un estado dudoso de solvencia.

Piensa que el balance de situación muestra el músculo financiero de tu empresa para afrontar situaciones de crisis y da señales de su pontencialidad de crecimiento en el futuro.

Cómo interpretar el balance de situación

Para entender un balance de situación, resulta imprescindible desmenuzar la estructura de los activos, los pasivos y el patrimonio neto. En otras palabras, conocer sus diferentes partes:

Los activos se pueden dividir en:

- Activos no corrientes. Son recursos con una duración permanente (superior a un año) y no pensados para la venta. Se trata de maquinarias, coches u otros vehículos de empresa, ordenadores, patentes, terrenos, oficinas, etc. También se conocen como activos fijos o inmovilizado.

- Activos corrientes. Tienen una duración a corto plazo (inferior a un año) y están destinados a la venta. Se trata de materias primas o mercaderías que serán objeto de venta o facturación (existencias), las deudas que tienen tus clientes con tu empresa (realizable) y el dinero que tu empresa dispone en efectivo y en sus cuentas bancarias (disponible). También se conocen como activos corrientes o activos circulantes.

Por parte de los pasivos tenemos una estructura calcada a los activos:

- Los pasivos corrientes. Son deudas y obligaciones a corto plazo que tiene tu empresa: deudas comerciales como gastos no pagados; sueldos o impuestos no pagados a las autoridades fiscales, etc.

- Los pasivos no corrientes. Son las deudas y obligaciones que tu empresa tiene pendiente a largo plazo.

Por último, se encuentra el patrimonio neto, que implica:

- Las aportaciones hechas por los socios.

- Los beneficios y las ganacias retenidas de tu empresa.

Hecha las aclaraciones, podemos empezar a "leer" el balance de situación de tu empresa:

- El fondo de maniobra. Indica la cantidad de recursos (activos) que tu empresa tiene para financiar su actividad a corto plazo. Se calcula restándole el patrimonio neto y el pasivo no corriente al activo no corriente.

Fondo de maniobra = activo no corriente - (patrimonio neto + pasivo no corriente)

Se pueden dar tres situaciones:

- Que el fondo de maniobra sea igual a cero. Es decir, que el activo no corriente o inmovilizado está completamente financiado a largo plazo y no existe sobrante para financiar el activo corriente, que se financia íntegramente con deudas a corto plazo. No es la mejor situación, pues puede crearte problemas transitorios de falta de dinero (o liquidez).

- Que el fondo de maniobra sea positivo. Esto significa que hay un exceso de fondos a largo plazo que se pueden aplicar para financiar los activos corrientes que necesita tu empresa para llevar a cabo su actividad. Si con esos fondos logras financiar todos tus activos, tu empresa se encontrará en una situación de máxima autonomía. Si financian parte del activo circulante, entonces se encontrará en una situación de estabilidad.

- Si el resultado es negativo, vamos mal. Significa que para financiar todo tu inmovilizado necesitas endeudarte a corto plazo (pasivo corriente). Y eso no es buena noticia, pues tu empresa no genera el suficiente flujo de caja para pagar las deudas a corto plazo. Hay excepciones: en empresas de distribución minorista o de servicios, donde el negocio es más financiero que circulante, es normal tener un fondo de maniobra negativo. Pues los proveedores cobran más tarde que pagan los clientes.

El fondo de maniobra no es suficiente para entender la situación real de tu empresa a corto plazo. Se puede profundizar más calculando los ratios entre los diferentes tipos de activos y pasivos.

Además del fondo de maniobra, es bueno tener en cuenta las siguientes consideraciones generales:

- Conviene que el activo corriente sea mayor que el pasivo corriente. Esto es señal de que tu empresa no tiene problemas de liquidez a corto plazo.

- Que tengas un patrimonio neto abundante con respecto al pasivo. Pues es mejor que la empresa deba dinero a sus propios socios que a terceras personas.

Comentarios

Publicar un comentario